Xung đột địa chính trị, thị trường giảm tuần thứ 2 liên tiếp

Ông Bùi Văn Huy, Giám đốc Khối Nghiên cứu đầu tư, Công ty FIDT đánh giá, thị trường đang đối diện với một tổ hợp bất định: tăng trưởng toàn cầu chậm lại, lạm phát quay lại do giá dầu tăng, địa chính trị căng thẳng và rủi ro chính sách thương mại.

Về phía quốc tế, rủi ro địa chính trị đã chuyển từ dạng “căng thẳng tiềm ẩn” sang “xung đột thực tế”. Việc Israel và Iran chính thức tấn công trực diện lẫn nhau đã đẩy giá dầu Brent vượt mốc 74 USD/thùng. Thị trường đang bắt đầu phản ánh rủi ro tắc nghẽn tại eo biển Hormuz, nơi vận chuyển 1/5 lượng dầu toàn cầu. Trong khi đó, giá lương thực và vận tải biển cũng bắt đầu nhích lên, tạo hiệu ứng tâm lý về “lạm phát chuỗi cung ứng” quay trở lại. Điều này khiến kỳ vọng cắt giảm lãi suất của Fed trong năm 2025 bị trì hoãn, khiến các tài sản rủi ro trên toàn cầu (bao gồm cả cổ phiếu Việt Nam) phải điều chỉnh lại định giá.

Đặc biệt, điểm nhấn rủi ro riêng cho Việt Nam chính là vòng đàm phán thuế quan với Hoa Kỳ – được đánh giá là nhạy cảm nhất trong thời điểm thời hạn hoãn thuế 90 ngày cận kề.

Ông Nguyễn Thế Minh, Giám đốc Khối Nghiên cứu và Phát triển khách hàng cá nhân - Chứng khoán Yuanta Việt Nam cho rằng căng thẳng giữa Israel và Iran tại Trung Đông đang leo thang, làm gia tăng lo ngại toàn cầu. Tuy nhiên, về mặt thống kê, ông Minh cho rằng tác động tiêu cực từ rủi ro địa chính trị thường chỉ kéo dài trong ngắn hạn (1 tháng) và ít ảnh hưởng rõ rệt sau 3–6 tháng.

Thị trường chứng khoán Mỹ phản ứng nhanh và hồi phục sớm hơn, trong khi TTCK Việt Nam có độ trễ cao hơn do cấu trúc nhà đầu tư nhỏ lẻ.

Tương tự, ông Nghiêm Sỹ Tiến – Chuyên viên phân tích, Công ty Chứng khoán KB Việt Nam cũng nhận định cuộc xung đột có thể kích hoạt phản ứng tiêu cực về mặt tâm lý trên các thị trường tài chính toàn cầu, dẫn đến sự điều chỉnh trên nhiều loại tài sản tài chính. Với mức độ hội nhập và tương quan cao, thị trường chứng khoán Việt Nam (TTCK) nhiều khả năng cũng sẽ chịu ảnh hưởng tiêu cực trong ngắn hạn.

Cổ phiếu Dầu khí có phải nơi trú ẩn lý tưởng trên thị trường?

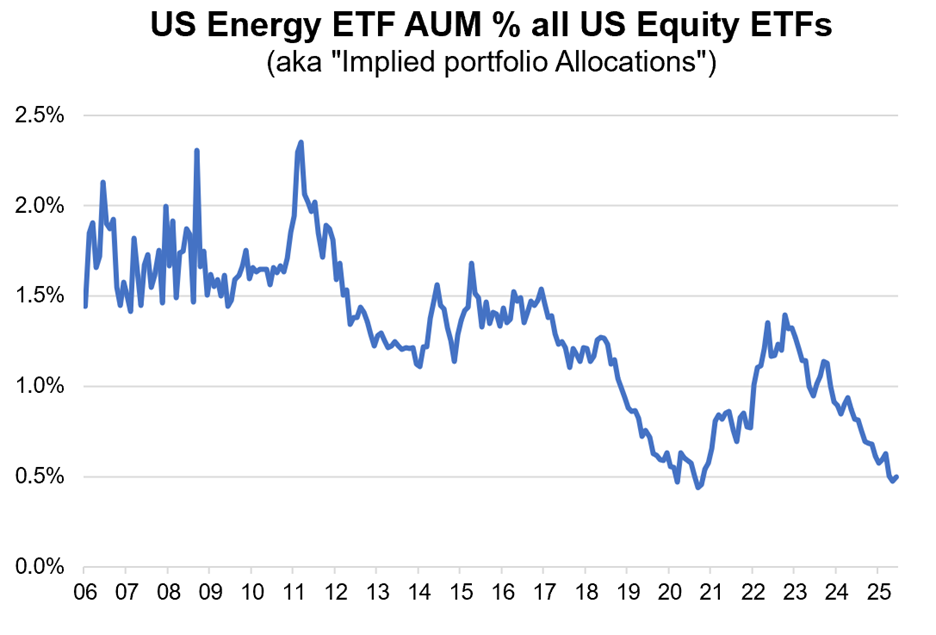

Dù có tuần giảm thứ 2 nhưng nhóm cổ phiếu Dầu khí và Xăng dầu lại ghi dấu ấn tích cực, đi ngược xu hướng chung. Theo ông Nguyễn Thế Minh, nhóm cổ phiếu năng lượng thường được xem là nơi trú ẩn trong bối cảnh này, tuy nhiên mức phân bổ dòng tiền vào nhóm năng lượng hiện đang ở mức rất thấp – thấp nhất trong lịch sử theo thống kê từ Topdown Charts.

Giá dầu – nhân tố chính điều hướng nhóm năng lượng, vẫn chịu sức ép từ tăng trưởng toàn cầu yếu và rủi ro thuế quan.

Còn với ông Bùi Văn Huy, phản ứng của nhóm Dầu khí phần lớn là phản ứng tức thì trước biến động giá dầu, hơn là một chu kỳ tăng trưởng thực sự về mặt lợi nhuận doanh nghiệp. Vì vậy, “sóng dầu khí” hiện tại mang tính cơ hội ngắn hạn nhiều hơn là một xu hướng bền vững.

Để hình thành một “sóng ngành” thực sự, thị trường cần chứng kiến sự duy trì giá dầu ở vùng cao trong thời gian đủ dài, đi kèm với sự cải thiện rõ rệt trong kết quả kinh doanh – đặc biệt ở các mảng như khai thác, vận chuyển và hạ tầng dầu khí. Quan trọng hơn, dòng tiền cần lan tỏa rộng, thay vì chỉ tập trung vào một vài mã có tính đầu cơ cao.

Thực tế là, trong những sóng dầu khí gần đây (như 9–10/2023 hay đầu 2024), giá dầu tăng nhưng không kéo dài đủ lâu để tạo ra đột phá về kết quả kinh doanh. Bên cạnh đó, các doanh nghiệp dầu khí tại Việt Nam phần lớn hoạt động theo cơ chế hợp đồng giá dài hạn với PVN hoặc Nhà nước, nên lợi nhuận không nhạy hoàn toàn với biến động giá dầu quốc tế.

Do đó, đây là cơ hội ngắn hạn mang tính thời điểm, phù hợp với nhà đầu tư chủ động, theo dõi sát biến động thị trường hàng hóa và kỹ thuật giá cổ phiếu.

Chiến lược giao dịch

Theo ông Bùi Văn Huy, đây không phải là giai đoạn để mở rộng rủi ro, mà là thời điểm cần cấu trúc lại danh mục: ưu tiên các cổ phiếu có tỷ trọng doanh thu nội địa cao, ít phụ thuộc vào xuất khẩu sang Mỹ, hưởng lợi từ đầu tư công hoặc ít chịu ảnh hưởng từ biến động hàng hóa.

Trong tình huống tiêu cực, rủi ro thủng 1.300 điểm có thể được tính đến. Khi đó vùng 1.270-1.280 (quanh MA200) đóng vai trò hỗ trợ mạnh. Một lần nữa, cần nhắc lại nhóm Vingroup từ đầu năm đóng góp phần lớn vào đà tăng của chỉ số, mặt bằng giá chung của thị trường đa phần thấp hơn so với đầu năm.

Còn ông Nguyễn Thế Minh cho rằng với độ trễ đi sau TTCK Mỹ, các nhà đầu tư trong nước cần có các quản trị rủi ro trong ngắn hạn để tránh các cú sốc giảm mạnh.

Cuối cùng, ông Nghiêm Sỹ Tiến lưu ý, nhà đầu tư cần chú ý tới các tác động gián tiếp có thể sẽ xuất hiện, đặc biệt liên quan đến lạm phát và tỷ giá hối đoái, do ảnh hưởng từ tâm lý thị trường và biến động giá dầu.

Sản phẩm dịch vụ

Sản phẩm dịch vụ Hỗ trợ

Hỗ trợ Tra cứu thông tin cổ phiếu

Tra cứu thông tin cổ phiếu Đại hội đồng cổ đông

Đại hội đồng cổ đông Quản trị doanh nghiệp

Quản trị doanh nghiệp Báo cáo tài chính

Báo cáo tài chính Báo cáo thường niên

Báo cáo thường niên Về chúng tôi

Về chúng tôi Tin tức

Tin tức Cơ hội nghề nghiệp

Cơ hội nghề nghiệp

Tiếng Việt

Tiếng Việt