Quy mô nợ xấu nội bảng cuối quý 1/2025 tăng lên mức hơn 265 nghìn tỷ đồng, tương ứng với tỷ lệ nợ xấu là 2,16%. Mặc dù tỷ lệ này tăng mạnh so với tỷ lệ 1,92% của quý 4/2024, mức này vẫn thấp hơn so với mức đỉnh 2,26% đạt được vào quý 3/2024.

Trước đó, Hiệp hội Ngân hàng cho biết nợ xấu nội bảng toàn hệ thống tăng từ 778 nghìn tỷ đồng cuối năm 2024 (~4,98% tổng dư nợ tín dụng nền kinh tế) lên 833 nghìn tỷ đồng cuối tháng 2/2025, tương ứng 5,29% (~5,29% tổng dư nợ tín dụng nền kinh tế). Mức tăng nợ xấu trong 2 tháng đầu năm là 55 nghìn tỷ đồng.

Bên cạnh đó, ước tính từ thông báo của Ngân hàng Nhà nước, nợ xấu tại các tổ chức tín dụng yếu kém (MBV, GPBank, VCBNeo, Vikki Bank, SCB) ước tính khoảng 537 nghìn tỷ đồng, chiếm 65% nợ xấu nội bảng của hệ thống và tập trung chủ yếu tại ngân hàng SCB. Cũng theo báo cáo của Ngân hàng nhà nước, 5 tổ chức tín dụng yếu kém là MBV/GPBank/VCBNeo/DongA Bank/ SCB có tỷ lệ nợ xấu lần lượt là 7,18%/15,87%/43,76%/46,1%/98,50%. Nợ xấu của các tổ chức tín dụng (không bao gồm các tổ chức tín dụng yếu kém) ước đạt 295 nghìn tỷ đồng.

Các ngân hàng niêm yết đã xử lý rủi ro tín dụng (xóa nợ xấu nội bảng) khoảng 27 nghìn tỷ đồng trong quý 1/2025. Như vậy, nợ xấu hình thành ròng (mức tăng trước khi xử lý rủi ro) trong quý 1/2025 là 64,5 nghìn tỷ đồng, xấp xỉ 0,53% quy mô cho vay khách hàng và tăng mạnh so với mức gần 11 nghìn tỷ đồng vào quý trước.

Trong đó, nợ xấu hình thành ròng tính riêng cho nhóm ngân hàng không bao gồm công ty tài chính là 57,5 nghìn tỷ đồng.

Diễn biến nợ xấu chịu ảnh hưởng từ các khoản cho vay các doanh nghiệp vật liệu xây dựng, vốn đã được cơ cấu lại trước đó. Trong khi nợ xấu phát sinh mới tại các các Ngân hàng TMCP đến từ các khoản vay mua bất động sản của nhóm khách hàng cá nhân tại các dự án chậm bàn giao do vướng mắc về pháp lý.

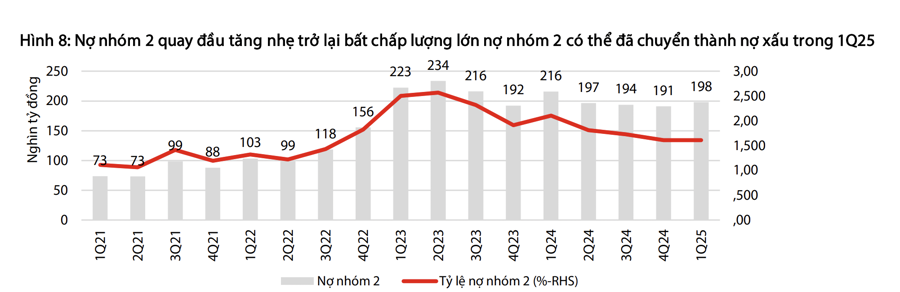

Theo VDSC, nợ xấu nhiều khả năng tiếp tục tăng trong quý 2/2025. Nợ nhóm 2 tăng nhẹ 7 nghìn tỷ đồng trong quý 1/2025, chấm dứt xu hướng giảm trong 3 quý trước đó.

Nếu giả định phần lớn nợ xấu phát sinh trong quý 1/2025 bắt nguồn từ việc chuyển nhóm từ nợ nhóm 2, quy mô nợ nhóm 2 phát sinh thêm trong kỳ ước tính cũng có thể ở mức cao hơn 70 nghìn tỷ đồng, tương đương 0,6% quy mô nợ nhóm 1 cuối năm trước. Với diễn biến này, rủi ro nợ xấu tiếp tục tăng mạnh trong quý tiếp theo là khá cao, nếu như các khoản nợ nhóm 2 này không được xử lý kịp thời.

Nợ xấu tiềm ẩn cao khoảng 193 nghìn tỷ đồng (gồm nợ VAMC, nợ tiềm ẩn rủi ro, và nợ cơ cấu lại theo Thông tư 02) cùng dư nợ của các khách hàng có khả năng bị ảnh hưởng bởi chính sách thuế quan đối ứng cũng sẽ khiến cho xu hướng tăng cùa nợ xấu chưa thể sớm dừng lại.

Nhóm Ngân hàng TMCP tiếp tục phải đối mặt với nợ xấu từ mảng bán lẻ liên quan tới các khoản vay mua bất động sản dự án của các nhà phát triển gặp khó khăn trong quý 2/2025 trước khi các vấn đề về pháp lý được giải quết, kỳ vọng trong nửa cuối năm nay.

Tiếng Việt

Tiếng Việt